新闻资讯

news center

2017年11月17日,央行发布《关于规范金融机构资产管理业务的指导意见(征求意见稿)》(“《指导意见》”),拟为资管行业制定统一的监管标准。《指导意见》在打破刚性兑付、禁止资金池、净值化管理、消除多层嵌套和通道、分级产品设计以及信息报送等方面提出了新的监管要求,这些规则若实施将对资产管理行业产生重大影响。

截止2017年10月,我国资产管理规模超过了100万亿元,其中私募基金就达到10.77万亿元,员工总数达到23.38万人,可见私募基金是我国资产管理行业的重要组成部分。笔者拟从《指导意见》对私募基金的适用及影响等两方面和大家做一些交流探讨。本文首先讨论最基本的问题——私募基金该如何适用《指导意见》,后续文章将对具体影响进行分析。

注意:本文所指的私募基金是狭义上的私募基金,仅指在基金业协会登记的私募基金管理人发行的私募基金产品,不包括信托计划、券商资管、基金专户、期货资管、保险资管等私募性质的资产管理计划。

一、 私募基金是否适用《指导意见》?

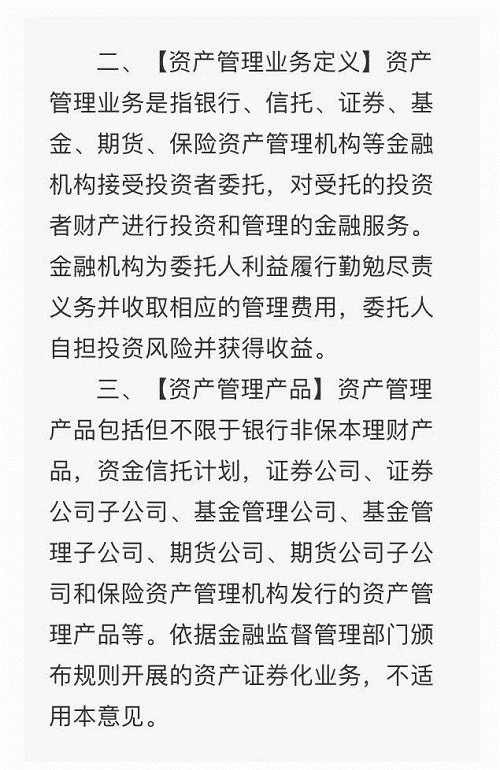

从文件名称——《关于规范金融机构资产管理业务的指导意见(征求意见稿)》来看,这部文件主要规范的对象是“金融机构”的资产管理业务,这一点在第二条 “资产管理业务”和第三条“资产管理”的定义中就有直接的体现:

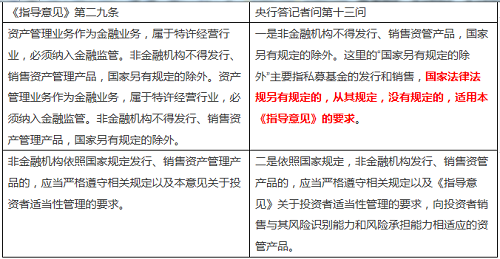

二十九、【对非金融机构开展资产管理业务的要求】资产管理业务作为金融业务,属于特许经营行业,必须纳入金融监管。非金融机构不得发行、销售资产管理产品,国家另有规定的除外。非金融机构依照国家规定发行、销售资产管理产品的,应当严格遵守相关规定以及本意见关于投资者适当性管理的要求。

非金融机构违反上述规定,为扩大投资者范围、降低投资门槛,利用互联网平台公开宣传、分拆销售具有投资门槛的投资标的、过度强调增信措施掩盖产品风险、设立产品二级交易市场等行为,按照《国务院办公厅关于印发互联网金融风险专项整治工作实施方案的通知》(国办发〔2016〕21号)等进行规范清理,构成非法集资、非法吸收公众存款、非法发行证券的,依法追究法律责任。非金融机构违法违规开展资产管理业务并承诺或进行刚性兑付的,加重处罚。

此外,央行在针对《指导意见》答记者问中也对此条款的具体要求做了解释,并指明确指出“国家另有规定的除外”主要指的就是私募基金:

十三、非金融机构开展资管业务需要符合哪些规定?

当前,除金融机构外,互联网企业、各类投资顾问公司等非金融机构开展资管业务也十分活跃,由于缺乏市场准入和持续监管,已经暴露出一些风险和问题。为此,《指导意见》明确提出,资管业务作为金融业务,必须纳入金融监管,具体要求包括:

一是非金融机构不得发行、销售资管产品,国家另有规定的除外。这里的“国家另有规定的除外”主要指私募基金的发行和销售,国家法律法规另有规定的,从其规定,没有规定的,适用本《指导意见》的要求。

二是依照国家规定,非金融机构发行、销售资管产品的,应当严格遵守相关规定以及《指导意见》关于投资者适当性管理的要求,向投资者销售与其风险识别能力和风险承担能力相适应的资管产品。

三是非金融机构和个人未经金融管理部门许可,不得代销资管产品。针对非金融机构违法违规开展资管业务的情况,尤其是利用互联网平台分拆销售具有投资门槛的投资标的、通过增信措施掩盖产品风险、设立产品二级交易市场等行为,根据《互联网金融风险专项整治工作实施方案》进行规范清理。非金融机构违法违规开展资管业务并承诺或进行刚性兑付的,加重处罚。

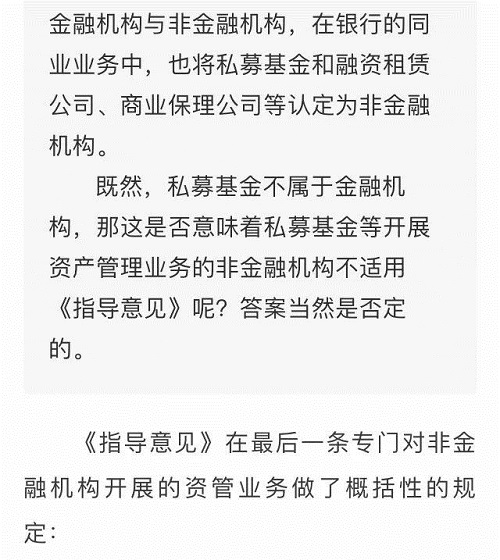

可见,从总体上来看,《指导意见》主要是针对金融机构资产管理业务而言的,对于非金融机构(主要是指私募基金)则仅是在最后一条作了一个概括性的规定,即需要“部分适用”,这一点在答记者问中也做了明确的说明。但无论是《指导意见》的规定,还是央行的解释都是非常模糊的,私募基金到底具体哪些需要适用和哪些不需要并没有明确。

二、 私募基金适用《指导意见》的分析与探讨

对于这些问题,我们先仔细研究下《指导意见》的规定和央行答记者问中的相关内容,具体对比如下表所示:

通过上述对比可以发现,央行的答记者问实际上对《指导意见》“国家另有规定的除外”作了一定程度的扩大解释!《指导意见》的原文是“非金融机构不得发行、销售资产管理产品,国家另有规定的除外”,而央行答记者问的解释除了最基本的字面意思之外,还增加了“国家法律法规没有规定的,适用本《指导意见》的要求”这一内容。

因此,按照央行的解释,我们对私募基金适用《指导意见》的规则总结如下:

1、私募基金的发行和销售,应当严格遵守本意见关于投资者适当性管理的要求;

2、私募基金的发行和销售,国家法律法规没有规定的,适用本《指导意见》的要求。

其中,上述第一点应该很好理解,“本意见关于投资者适当性管理的要求”应该是指《指导意见》“六、【投资者适当性管理要求】”以及其他条款中的相关规定。这一规定和原来证监会的投资者适当性管理的规定相差不大,在此就不再赘述。

关键的是如何理解第二点呢?具体有可以分解为如下两个问题:

1、如何界定“私募基金的发行和销售”?

2、如何理解“国家法律法规没有规定的”?

对于第一个问题有如下两种理解:

一是理解为私募基金的所有环节都适用,即这一句话强调的是前面的是私募基金这一概念,发行和销售只是概述性表述。这意味着私募基金的只要是国家法律法规没有另有规定的,都应当适用《指导意见》。这包括了私募基金的产品计提风险准备金或资本、产品分级及杠杆限制、产品分类等各方面,这等于基本上都应当适用。

二是仅指私募基金的“发行和销售”环节,不包括后续的投资运作,投资管理等。但是即使这样解释,那具体又如何区分这些环节的边界呢?如私募基金产品的分级设计是否属于发行?

笔者认为,如果从央行“统一同类资产管理产品监管标准”的目的来看,私募基金和其他私募性质的资管产品无本质上的区别,那么就不允许私募基金有太大的差异,从而导致存在监管套利的可能性。所以,笔者倾向第一种理解,即 “发行和销售”是广义上的概念,包含了私募基金的所有环节。

对于第二个问题:

笔者认为,证监会的规定应当属于“另有规定”的范畴,而对于中基协的自律规则,其主要也是对证监会的规则的具体实施和补充,在这些规则修订或者被明确废止之前私募基金应当继续适用。此外,《指导意见》只是个纲领性、指导性的文件,证监会和中基协后续将根据相应的监管原则,对相关的规定进行修订,和可能会在不违反《指导意见》原则的情况下,考虑私募基金的特殊性,在相关规定中增加、细化《指导意见》的部分要求,以保持监管协调。

此外,这一问题中还有一点需要注意,即什么是“没有规定”?如对于合格投资者的界定,证监会早有规则,但《指导意见》的标准稍有不同,这个属于是“有规定”还是“没规定”?笔者认为,合格投资者属于“另有规定”的范畴,私募基金遵守原来的规定即可,但值得关注的是,证监会是否后续对此认定标准进行修订以和《指导意见》保持一致?

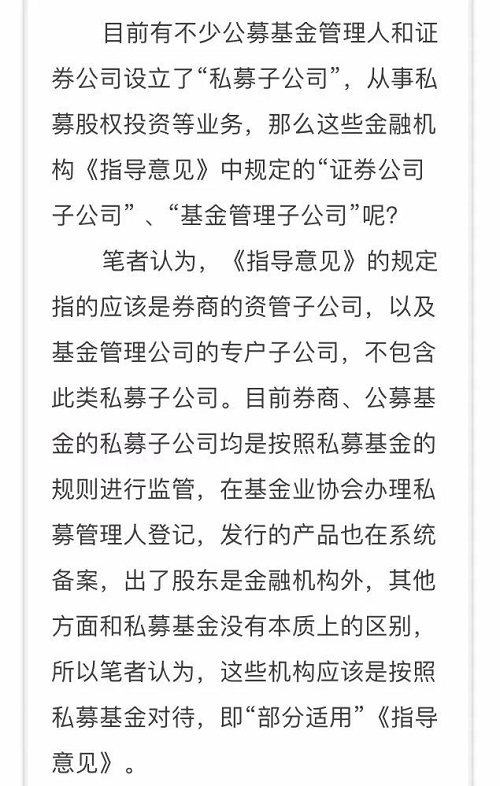

三、券商私募子公司、公募基金的PE子公司如何适用?

四、总结

(来源:互联网)